- 新NISAは興味あるけど、何からしていいかよくわからない…

- 一体なにから調べたらいいの?

夢は人それぞれですが、いくらあっても困らないのがお金。夢を実現するためには資産形成が大きな手助けになるでしょう。

その中でも投資信託は、初心者にも手軽で効果的な方法と言えます。

この記事では、投資信託初心者の方々に向けて、新NISAを簡単にはじめるための7つのステップをご紹介します。

7つのステップ

投資信託とは何か?基本の理解から始めよう

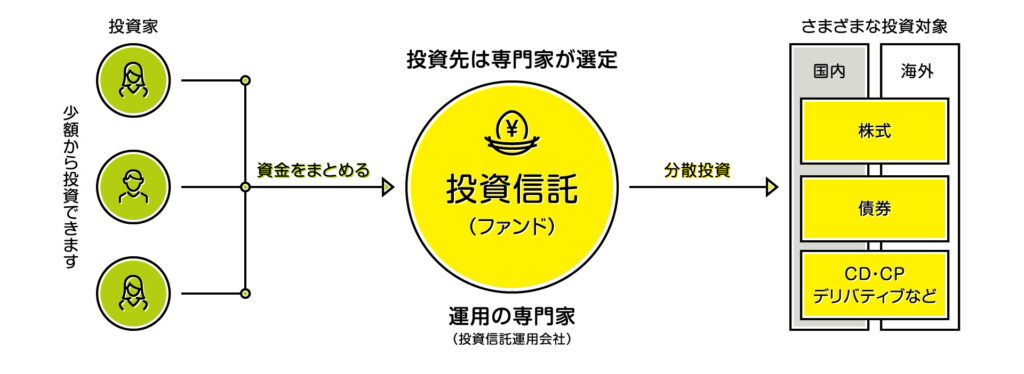

投資信託は、複数の投資家が資金を出し合い、ファンドの専門家がそれを運用する仕組みです。投資信託は、株式、債券、不動産、商品などのさまざまな資産に分散投資することができます。

投資信託の特徴は、小額(100円)からの参加が可能です。

さらに個別の資産選択や運用の判断を専門家に任せることができ、投資家は自身の投資目標やリスク許容度に合った投資信託を選び、運用を任せることで専門知識や時間をかける必要がありません。

また、投資信託は市場のリスクを分散させるための手段としても利用されます。複数の資産に分散投資することで、特定の投資先のリスクに依存することなく、全体のリスクを抑えることができます。

投資信託には、株式型、債券型、混合型など様々なタイプがあります。それぞれのタイプには異なるリスクとリターンの特性がありますので、自身の投資目標やリスク許容度に合った投資信託を選ぶことが重要です。

投資信託は、個人投資家にとって手軽で多様な選択肢を提供し、資産形成や投資目標の達成を支援する有効なツールと言えます。

しかし、投資はリスクを伴うものであり、投資信託の選択には慎重な判断が必要です。自身の状況に適した投資信託を選びましょう。

自分の夢を明確にする:目標設定と資金計画

自分の夢を明確にするためには、目標設定と資金計画が重要な役割を果たします。夢を叶えるためには、具体的な目標を持ち、それを達成するための財政計画を立てる必要があります。

まず、夢や目標を明確にすることは重要です。どのような人生を送りたいのかを自問自答しましょう。例えば「旅行や家の購入・子どもの教育費のための貯金・リタイア後の安定した生活」など人それぞれ異なる目標を持っています。

次に、具体的な目標を設定しましょう。目標は明確で実現可能なものであるべきです。具体的な金額や期間を設定することで、目標に向かって進むための明確な道筋が描けます。例えば、「65歳までに老後資金2000万円貯める」といった具体的な目標をつくります。

この目標を達成するためには、資金計画が欠かせません。資金計画には投資信託が有効な手段として考えられます。投資信託は少額から参加できるため、目標金額に合わせて適度な投資を行うことができます。

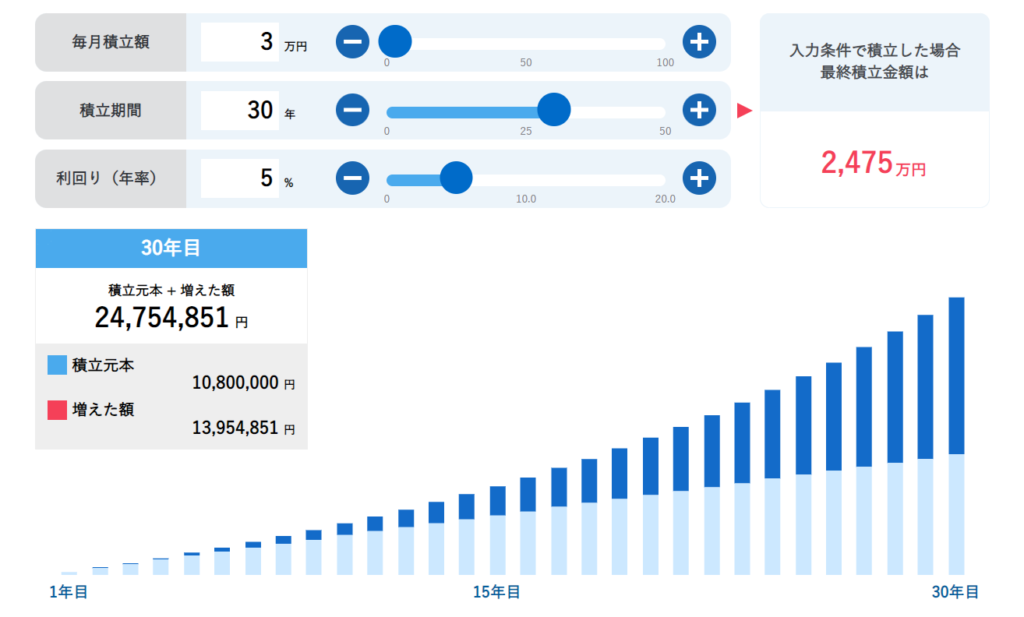

仮に「月3万円・30年間積立・年利5%」という条件でシュミレーションしてみましょう。

30年後の資産は「2475万円」になっています。世界株式の過去30年の平均利回りは7.5%です。それを考えると利回り5%はかなり現実的な数字。

これを実現するためには「月3万円」の資金を「30年」投資に回す資金計画が必要です。月3万円ならなんとなくいけそうじゃないですか?

目標設定と資金計画は夢を叶えるための基盤です。明確な目標を設定し、それに向かって計画的に行動することで、投資信託を活用した資産形成が成功する可能性が高まります。自分の夢を叶えるために、まずは目標設定と資金計画から始めましょう。

リスクとリターンのバランスを考える:投資スタイルの選択

投資には必ずリスクが伴いますが、リスクとリターンのバランスを考えることは重要です。投資スタイルの選択は、個々のリスク許容度や目標に基づいて行われるべきです。

投資スタイルは大きく分けて保守的なスタイルと積極的なスタイルに分類されます。

- 保守的スタイル ⇒ 安定した株式・債券《ローリスク・ローリターン》

- 積極的スタイル ⇒ 成長性の高い株式・新興国株《ハイリスク・ハイリターン》

投資スタイルを選ぶ際には、自身のリスク許容度を正しく評価することが重要です。リスク許容度は個人の経済的な状況、投資の目的、年齢、将来の計画などによって異なります。

若い投資家は、長期的な視点でリスクを取ることができる傾向がある一方、年金受給者などはより保守的なスタンスを取ることが一般的です。

最終的には、リスクとリターンのバランスを考えながら自分に合った投資スタイルを選択することが重要です。投資の目標や時間軸、リスク許容度などを考慮し、慎重に判断しましょう。投資スタイルの選択は、成功する投資の基盤となります。

長期的な視点での資産形成:適切な投資期間を設定する

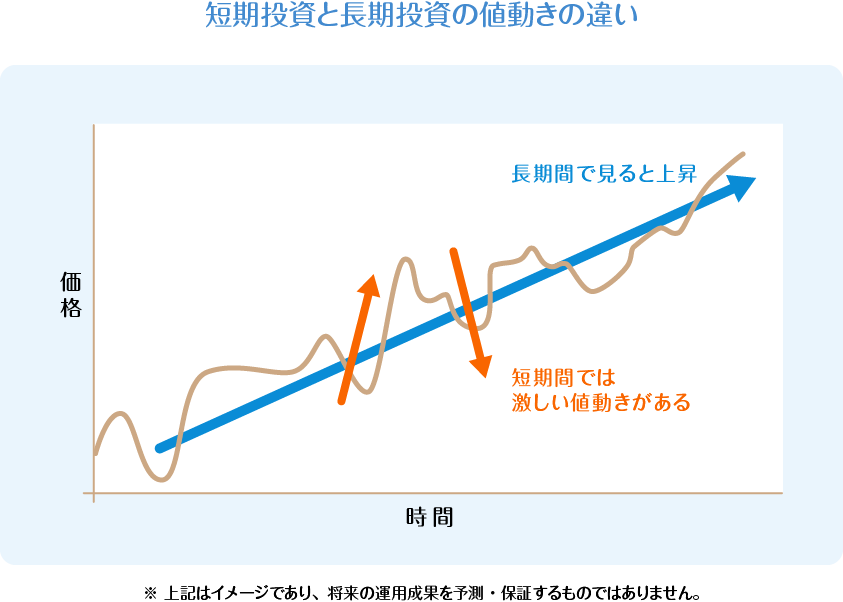

資産形成において長期的な視点を持つことは重要です。投資期間を長期に設定することで、資産の成長が期待できリスクを抑えられます。

長期的な視点では、時間を味方につけることができます。市場の変動や一時的な下落に左右されず、持続的な成長を追求することができ、持ち株や投資信託を時間をかけて成長させることができます。

長期的な視点で資産形成を行うためには、投資期間を明確にし、目標に合わせた投資戦略を立てることが重要です。時間をかけて資産を成長させることで、リターンを最大化し、リスクを最小限に抑えることができます。

分散投資の重要性:リスク管理とポートフォリオの構築

分散投資は、ポートフォリオを複数の異なる資産に分散させることで、リスクを抑え安定的なリターンを追求することができます。

分散投資は1つの資産に依存しないことで、ポートフォリオの全体的なリスクを軽減する効果があります。異なる資産(株式、債券、不動産、商品など)や地域、業種に投資することで、特定のリスク要因による影響を分散させることができます。

ポートフォリオの構築においても分散投資は重要です。例えば「株式の成長性と債券の安定性」を組み合わせることで、リスクとリターンのバランスを取りながらポートフォリオを構築することが可能です。

分散投資はあくまでリスク管理の手法であり、完全なリスクの回避や損失の防止を保証するものではありません。リスクやリターンのバランスを考慮しながら、適切な分散投資戦略を構築することが重要です。

適切な投資信託を選ぶためのポイント:運用実績やコストを検討する

適切な投資信託を選ぶためのポイントで重要なのは3つ。

《運用実績・コスト・純資産》です。この3つに焦点を当てて説明します。

運用実績は信託会社やファンドマネージャーの実績や能力を評価する上で重要な要素です。

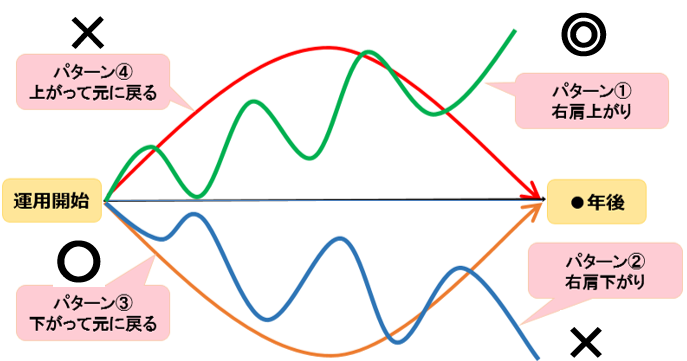

上のチャートは全世界株式(オルカン)です。コロナショックでは値下がりしているものの、長期で見れば右肩上がり。

運用実績は、過去のチャートで確認できます。長期的に見て安定感があり、成長が期待できる信託会社やファンドマネージャーを選びましょう。

次に、コストです。投資信託には運用会社に支払う管理費用や運用手数料が発生します。これらのコストは投資利回りに影響を与えるため、低いコストを持つ投資信託を選ぶことが賢明です。インデックスファンドでは0.1%より低い手数料の投資信託を選びましょう。

最後に純資産ですが、高いほど安定した運営体制が期待できます。純資産総額も重要だが、しっかり増加しているかも確認しましょう。総資産が減少している商品は要注意!

投資信託の選択は長期的な資産形成の成功において大きな影響を与えるため、慎重に検討しましょう。

着実な成長を目指す:定期的な投資とホールドの重要性

着実な成長を目指すためには、定期的な投資とホールドの重要性を理解しましょう。

《定期的な投資》

株価の変動に左右されず、長期的な成長を追求するための有効な手法です。

定期的に一定の金額を投資することで、市場の上下によって投資のタイミングを気にする必要がありません。時間をかけて資産を積み上げることで、長期的な成果を得ることができます。

また、定期的な投資はドルコスト平均法と呼ばれる手法でもあり、市場の変動を利用して平均取得単価を下げることができます。

ドルコスト平均法は基本的に実績が右肩上がりの投資信託に効果があります。下の画像は運用実績別のパターンです。確認しておきましょう。

《ホールド戦略》

投資は時間をかけて成果を出すものであり、短期的な市場の変動に振り回されずに冷静な判断が求められます。長期的な成長を目指すためには、投資した資産を一定期間保有することが必要です。

過度なトレードや短期的な売買は手数料や税金の増加、投資判断の誤りを引き起こす可能性があるため、慎重な判断が求められます。

市場の波に左右されずに着実な成果を積み重ねることで、資産形成の目標を達成しましょう。

まとめ

7つのステップを順番に進めることで、投資信託を活用して夢を叶えるための基礎を築くことができます。自身の目標や状況に合わせて計画を立て、着実に成長を遂げることを目指しましょう。

目標を具体的にすることで、夢が現実に近づいてきます。まずは1歩踏み出してみよう!

最後までご覧いただきありがとうございました。

コメント